بانکها در پایان دوره مالی کوتاهمدت روزانه یا هفتگی با مازاد یا کسری نقدینگی مواجه میشوند که باید آن را به تعادل برسانند. اگر بانکی با کسری نقدینگی مواجه شود باید با وام گرفتن درصدد جبران آن برآید، از سوی دیگر برای به تعادل رساندنِ مازاد نقدینگی خود نیز باید اقدام به عرضه آن کنند. نرخ سود بینبانکی در اینجا متناسب با عرضه و تقاضا تعیین میشود به طوری که با افزایش تقاضا برای دریافت وام بینبانکی یا عدم عرضه، نرخ سود روند صعودی یا نزولی به خود میگیرد.

آنچه تغییر نرخ بهره بینبانکی را برای ما حائز اهمیت میکند این است که هر گونه تغییر در این نرخ، منشأ و نقطه آغازین تغییر سایر نرخها در کل اقتصاد است. در این میان اوراق در بازار بدهی و سهام در بازار سرمایه سریعتر به این تغییر نرخ واکنش نشان میدهند؛ چراکه خرید و فروش آنها آزادانه توسط بسیاری از مشارکتکنندگان بازار سرمایه و بدهی انجام میشود.

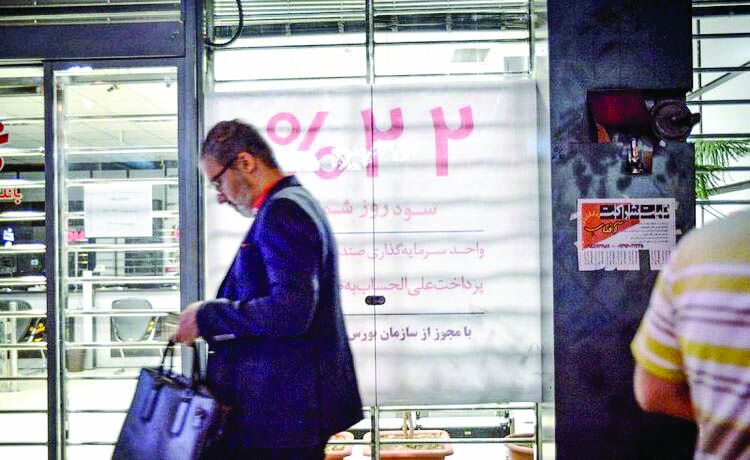

خلف وعده وزیر برای تثبیت نرخ سود بینبانکی

در پایان چهارمین هفته تیر ۱۴۰۱ با اعلام بانک مرکزی، نرخ بهره بینبانکی به ۳۱/۲۱ درصد رسید و به روند رکوردشکنی خود در دوساله اخیر ادامه داد. این در حالی بود که وزیر اقتصاد سال گذشته وعده تثبیت نرخ سود را با رعایت سقف ۲۰درصد داده بود. این وعده در قالب طرحی موسوم به بسته ۱۰بندی حمایت از بورس ارائه شد که در دهمین بند از این بسته، بانک مرکزی موظف شد در بازار بینبانکی و بازار ثانویه مداخله کرده و سقف نرخ سود بینبانکی را در سطح ۲۰درصد نگه دارد. حال نرخ بازار بینبانکی به بیش از ۲۱.۳۱درصد رسیده و واکنشها به این تغییرات در بازارهای مالی ادامه دارد اما افزایش نرخ بهره بینبانکی چه تأثیری بر اقتصاد دارد؟

کاهش تورم یا خروج پول از بازار سرمایه

کارشناسان میگویند نرخ بهره بینبانکی یکی از ابزارهای مهم برای کنترل تورم است و افزایش آن میتواند اثر مثبتی در کاهش نرخ تورم داشته باشد. اینکه چگونه افزایش نرخ بهره بینبانکی به کاهش تورم ختم میشود به این صورت است که افزایش این نرخ، افزایش سود سپردهها و اوراق دولتی را در پی خواهد داشت که این امر، مردم را به سپردهگذاری در بانکها و خرید اوراق دولتی تشویق میکند و موجب میشود مردم به سمت سرمایهگذاری در بازارهای موازی نروند. این موضوع، تقاضا برای خرید این داراییها و قیمت آنها را کاهش میدهد و بدین ترتیب با کاهش انتظارات تورمی، تورم نیز کنترل میشود. کارشناسان بازار سرمایه نیز این سیاست را عامل خروج پول از بازار سرمایه دانسته و آن را سیاست ضدبورسی میدانند. آنها معتقدند دولت و بانک مرکزی چون زورشان به تورم بازارهایی مثل مسکن و طلا نمیرسد، میخواهند بهواسطه بازار سرمایه یک رکود در جو بازارها ایجاد کنند.

تورم و نقدینگی، تبعات اضافه برداشت بانکها

علی معصومی کارشناس پولی و بانکی در گفتوگو با خبرنگار قدس با تأکید بر اینکه نرخ بهره بینبانکی که امروز در شبکه بانکی مطرح است خلاف وعده وزیر اقتصاد است میگوید: بایستی با هماهنگی بانک مرکزی نرخ بهره بینبانکی تعدیل بشود که هم مأموریت دولت برای فروش اوراق قرضه دولتی انجام شود هم بازار بورس را تحت تأثیر مثبت قرار بدهد.

وی با اشاره به اینکه در سال ۹۹ بانکها به خاطر کسری نقدینگی اقدام به اضافه برداشت از حساب بانک مرکزی میکردند که افزایش نقدینگی و تورم را برای اقتصاد ما به دنبال داشت تأکید میکند: تبعات منفی افزایش نرخ بهره، بیشتر در بازارهای بینبانکی به ویژه در بازار بورس و بازار فروش اوراق بدهی و اوراق قرضه دولتی است که در واقع اگر این نرخ افزایش پیدا بکند انگیزه برای خرید بازارهای سهام یا اوراق قرضه دولتی تحت تأثیر این نرخ قرار میگیرد.

افزایش نرخ برای فرار از زیان انباشته

وی میگوید: بانک الف کسری نقدینگی دارد و از بانک ب که مازاد منابع دارد پول قرض میگیرد. این کار با یک وثیقه مطمئن که معمولاً اوراق است انجام میشود. اثرات منفی این وضع این است که طبیعتاً اگر بانکی بخواهد تأمین اعتبار بالاتر از نرخ سپرده بکند؛ نرخ بهره هم تحت تأثیر آن قرار میگیرد.

چون قیمت تمام شده پول بانک الف افزایش پیدا کرده است، طبیعتاً نرخ بهرهای را که به مردم میخواهد بدهد هم در قالبهای متعدد اعمال میکند و اگر این کار را نکند موجبات زیان انباشته بانک الف فراهم میشود.

جبران زیان از محل تسهیلات بینبانکی

معصومی میگوید: دولت برای کنترل تورم باید به سمت محدود کردن نقدینگی و سیاستهای انقباضی پولی برود اما عملاً این اتفاق نمیافتد. با این اعتباری که در بخشهای مختلف تخصیص داده میشود یا با زیانهایی که بانکها در قالب فعالیتهایی که انجام میدهند به جا میگذارند، عملاً این زیانها را از محل تسهیلاتی که خودشان به خودشان دارند پرداخت میکنند میدهند. وقتی این تسهیلات تبدیل به تولید نشود طبیعتاً منتج به نقدینگی و افزایش قیمت میشود.

تأثیر ۱۵ درصدی نرخ بهره بر تولید

معصومی با یادآوری اینکه نرخ بهره بینبانکی به عنوان یکی از انواع نرخهای بهره در بازار پول به نرخهای سود در سایر بازارها جهت میدهد تأکید میکند: مقوله تولید فقط به نرخ بهره بستگی ندارد مهمترین محدودیتی که امروز در حوزه تولید مواجه هستیم، محدودیت مواد اولیه و قیمت تمامشده کالاست. قیمت تمامشده یک محصول نهایی عمدتاً از چهار قلم مواد اولیه، نرخ بهره، سرمایه و نیروی کار و هزینه سربار تشکیل میشود. اگر بخواهیم آنالیز کنیم قیمت تمامشده یک محصول نسبت به سهم نرخ بهره در این چهار عاملی که عرض کردم حداکثر ۱۵ درصد است و از این عدد دستکم

۶۰ درصد مواد اولیه و ۲۵ درصد هزینه

سربار است.

ارتباط مستقیم نرخ بهره با ناترازی بانکها

وی تأکید میکند: نوسان نرخ بهره ارتباط مستقیمی با نا ترازی بانکها دارد و اگر بخواهیم نخستین قدم را در حوزه اصلاح نظام بانکی برداریم بایستی بانکهایی که ناترازی دارند را در صحنه فعالیتهای بانکی محدود کنیم. بانکی که پنج سال پیش بانک شده با بانکی که ۸۰سال است بانک است از نظر اعتبارسنجی نباید در یک قالب قرار بگیرند. این ناترازی بانکها عموماً مربوط به بانکهای خصوصی است که در ظرف کمتر از ۱۰سال اخیر آمدند و منابع بانکی را در خارج از حوزه بانکی به کار گرفتند.

وی با اشاره به اینکه هیچ کار منسجمی از سوی دولت برای کاهش نرخ بهره بینبانکی و تورم انجام نشده است میگوید: مشخص نیست ساختار و چشمانداز نظام بانکی در آینده چطور است. چیزی که مشخص است این است که ما اولاً باید یک چشمانداز داشته باشیم و بعد بتوانیم اظهارنظر بکنیم فعلاً تمام تصمیمها بر اساس نظرات صنفی است یعنی مجمع نمایندگان یک صنف هستند و دولت یک صنف و بنگاههای اقتصاد هم صنف دیگری هستند و هر کدام از یک نگاه ویژهای برای منافع خودشان امور را دنبال میکنند.

خبرنگار: زهرا طوسی

نظر شما